Der Entlastungsbetrag für Alleinerziehende beträgt 4.260 Euro für ein Kind und wird für jedes weitere Kind um 240 Euro erhöht.

Er wird jährlich berücksichtigt, wenn

- Sie alleinstehend sind und

- mit mindestens einem Kind eine Haushaltsgemeinschaft in einer gemeinsamen Wohnung bilden und

- Sie für das Kind Kindergeld oder die steuerlichen Freibeträge für Kinder erhalten.

Der Entlastungsbetrag soll die höheren eigenen Lebenshaltungskosten der Alleinerziehenden abgelten. Ledige, dauernd getrennt Lebende oder Geschiedene gelten als alleinstehend, wenn sie

- nicht die Voraussetzung für die Anwendung des Splitting-Verfahrens erfüllen (Ausnahme „Witwensplitting“) und

- keine Haushaltsgemeinschaft mit einer anderen volljährigen Person bilden, die sich an der Haushaltsführung beteiligt. Es sei denn, es besteht für die volljährige Person ein Anspruch auf Kindergeld oder die steuerlichen Freibeträge für Kinder.

Hinweis

Wenn Sie mehr zum Splitting-Verfahren oder Witwensplitting wissen möchten, lesen Sie bitte den gesonderten Beitrag "Einkommensteuertarif".

Der Entlastungsbetrag für Alleinerziehende kann auch zeitanteilig gewährt werden, wenn die Voraussetzungen dafür erst im Laufe des Jahres eintreten. Das ist zum Beispiel bei Trennung oder Tod des Ehegatten der Fall. Die Voraussetzungen können jedoch auch beispielsweise bei einer Heirat im Laufe des Jahres wegfallen.

Voraussetzung für die Berücksichtigung des Entlastungsbetrags ist die Angabe der steuerlichen Identifikationsnummer des Kindes. Bei Kindern mit Wohnsitz im Ausland ist die Identifizierung in anderer geeigneter Weise vorzunehmen. Die erforderliche Haushaltszugehörigkeit wird in der Regel angenommen, wenn das Kind bei Ihnen in der Wohnung gemeldet ist.

Sind andere Erwachsene in Ihrer Wohnung gemeldet, wird grundsätzlich eine Haushaltsgemeinschaft unterstellt, sodass Sie nicht mehr als alleinstehend anzusehen sind. Diese Annahme kann jedoch widerlegt werden, wenn im Einzelfall keine gemeinsame Haushaltsführung erfolgt.

Liegen die Voraussetzungen für den Entlastungsbetrag nicht ganzjährig vor, ermäßigt sich der Betrag monatlich um je ein Zwölftel.

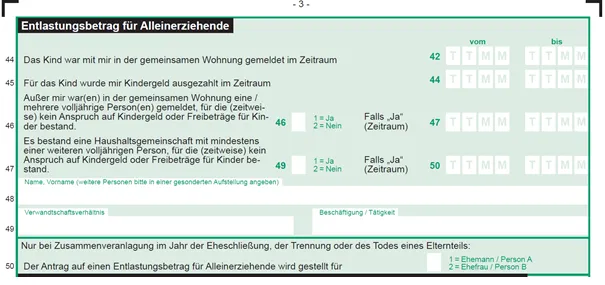

Den Entlastungsbetrag für Alleinerziehende können Sie in der Anlage „Kind“ zur Einkommensteuererklärung in den Zeilen 44 bis 50 geltend machen.

Antrag auf Steuerklasse 2

Sie können als Arbeitnehmerin oder Arbeitnehmer bei Ihrem Finanzamt einen Wechsel zur Steuerklasse 2 beantragen, wenn bei Ihnen die Voraussetzungen zur Berücksichtigung des Entlastungsbetrags für Alleinerziehende vorliegen. Dann wird im Lohnsteuerermäßigungsverfahren bereits der Entlastungsbetrag steuermindernd berücksichtigt. Falls Ihnen auch Erhöhungsbeträge für weitere Kinder zustehen, werden diese als Freibetrag im Lohnsteuerermäßigungsverfahren berücksichtigt.

In Fällen der Trennung kann die Steuerklasse 2 für das laufende Jahr nicht gewährt werden. Bei Tod des Ehegatten kann die Steuerklasse 2 für das laufende und das Folgejahr nicht gewährt werden. Der Entlastungsbetrag für Alleinerziehende kann in diesen Fällen jedoch als Freibetrag berücksichtigt werden.

Haben Sie weitere Fragen zur Steuerklasse 2? Möchten Sie wissen, wie ein Antrag auf Steuerklassenwechsel zu stellen ist? Dann lesen Sie den Beitrag "Lohnsteuerklassen".

Ihre Finanzämter des Landes Nordrhein-Westfalen0/

Ihre Finanzämter des Landes Nordrhein-Westfalen0/