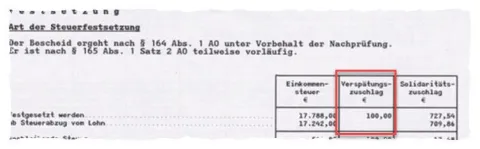

Verspätungszuschlag

Haben Sie Ihre Steuererklärung nicht bzw. nicht fristgerecht bei Ihrem Finanzamt eingereicht, müssen Sie mit der Festsetzung eines sogenannten Verspätungszuschlages rechnen.

IHRE FINANZÄMTER des Landes Nordrhein-Westfalen Ihre Finanzämter des Landes Nordrhein-Westfalen0/ |

Ihre Finanzämter des Landes Nordrhein-Westfalen0/

Ihre Finanzämter des Landes Nordrhein-Westfalen0/ |

Haben Sie Ihre Steuererklärung nicht bzw. nicht fristgerecht bei Ihrem Finanzamt eingereicht, müssen Sie mit der Festsetzung eines sogenannten Verspätungszuschlages rechnen.

Der Verspätungszuschlag wird grundsätzlich im Rahmen Ihres Steuerbescheids festgesetzt und muss zusätzlich zur fälligen Steuer bezahlt werden.

Die Höhe des Verspätungszuschlags ist gesetzlich geregelt:

Der Verspätungszuschlag beträgt für jeden angefangenen Monat der Verspätung 0,25 Prozent der gegebenenfalls um die festgesetzten Vorauszahlungen und die anzurechnenden Steuerabzugsbeträge verminderten festgesetzten Steuer – abge-rundet auf volle Euro –, aber mindestens 25 Euro pro angefangenem Monat der Verspätung.

Beispiel:

Sie müssen bis zum 31. Juli 2025 eine Einkommensteuererklärung 2024 abgeben. Sie beantragen keine Fristverlängerung und reichen die Erklärung erst im März 2026 ein.

Von August 2025 bis März 2026 sind es acht Monate Verspätung. Da der Verspätungszuschlag pro angefangenem Monat der Verspätung mindestens 25 Euro beträgt, muss das Finanzamt mindestens 200 Euro als Verspätungszuschlag festsetzen. In Abhängigkeit der festgesetzten Steuer kann dieser jedoch auch höher ausfallen.

Auf folgende Ausnahmen wird hingewiesen:

Das Finanzamt kann von der Festsetzung eines Verspätungszuschlags absehen, wenn Sie die Steuererklärung, die sich auf ein Kalenderjahr bezieht, innerhalb von 14 Monaten nach Ablauf des jeweiligen Kalenderjahres abgegeben haben. Außer-dem müssen Sie glaubhaft machen, dass die Verspätung entschuldbar ist.

Nach den 14 Monaten muss das Finanzamt einen Verspätungszuschlag verlangen.

Auf folgende Besonderheiten wird hingewiesen:

Hinweis:

Aufgrund der Corona-Pandemie und ihrer Auswirkungen verschiebt sich der Zeitraum von 14 Monaten für manche Veranlagungszeiträume.

Die aktuellen Erklärungsfristen finden Sie auch in unserem Steuerkalender.

Außerdem kann das Finanzamt auf die Festsetzung eines Verspätungszuschlags verzichten, wenn Ihnen eine Steuererstattung zusteht, die Steuer mit 0 Euro festgesetzt wird oder Ihre Abgabefrist vom Finanzamt verlängert wurde.