Kinderfreibetrag

Der Kinderfreibetrag steht grundsätzlich jedem Elternteil zur Hälfte zu.

Unverheiratete, getrennt lebende oder geschiedene Eltern können den halben Kinderfreibetrag unabhängig voneinander geltend machen. In diesem Fall braucht es daher – anders als beim Kindergeld – keine Abstimmung untereinander.

Hinweis:

Die Person, die den Antrag auf Übertragung des Kinderfreibetrags gegenüber dem Finanzamt stellt, hat die erforderlichen Voraussetzungen im Rahmen der Einkommensteuererklärung darzulegen.

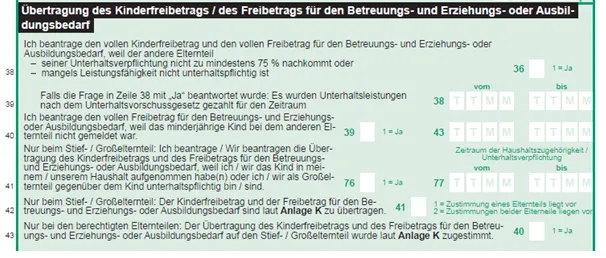

Es kann jedoch auf Antrag eines Elternteils der hälftige Kinderfreibetrag des anderen Elternteils auf ihn übertragen werden.

- dass der andere Elternteil seiner Unterhaltspflicht gegenüber dem Kind im Wesentlichen nicht nachkommt oder

- der andere Elternteil mangels Leistungsfähigkeit nicht unterhaltspflichtig ist.

Ein Elternteil kommt seiner Barunterhaltsverpflichtung gegenüber dem Kind im Wesentlichen nach, wenn er sie zu mindestens 75 % erfüllt.

Hinweis:

Die Person, die den Antrag auf Übertragung des Kinderfreibetrags gegenüber dem Finanzamt stellt, hat die erforderlichen Voraussetzungen im Rahmen der Einkommensteuererklärung darzulegen.

Der Kinderfreibetrag kann für Zeiträume nicht übertragen werden, in denen ein Elternteil zwar mangels Leistungsfähigkeit nicht unterhaltspflichtig ist, jedoch dem anderen Elternteil Unterhaltsleistungen nach dem Unterhaltsvorschussgesetz gezahlt werden.

Der volle Kinderfreibetrag wird außerdem auf eine Person übertragen, wenn

- der andere Elternteil verstorben ist,

- der andere Elternteil im Ausland lebt,

- der Vater nicht feststellbar ist oder

- die Person das Kind allein angenommen hat.

Er kann auch auf Antrag auf ein Stief- oder Großelternteil übertragen werden, wenn dieser das Kind in seinem Haushalt aufgenommen hat.

Die Übertragung des Kinderfreibetrags führt ab dem Jahr 2021 stets auch zur Übertragung des Freibetrags für den Betreuungs- und Erziehungs- oder Ausbildungsbedarf. Für Jahre vor 2021 können ggf. andere Regelungen gelten.

Ihre Finanzämter des Landes Nordrhein-Westfalen0/

Ihre Finanzämter des Landes Nordrhein-Westfalen0/